2019年2月28日,協合新能源集團有限公司(協合新能源)公布了2018年業績,公司總收入14.14億元人民幣,同比增長36.5%;公司擁有人應占溢利5.02億元,同比增長151.16%。

(來源:微信公眾號“能見Eknower”ID:Eknower 作者:大飛)

其全年權益發電量為3635.77GWh,同比增長48.55%,其中風電權益發電量占了大頭,為3187.91GWh,同比增長59.62%。風力發電成本較為固定,發電量增加帶來的收入大部分將轉為凈利潤,從而帶來較高業績增長。

除了協合新能源外,其他風電運營商業績都出現了大幅增長。兩年前,眾風電運營商在補貼拖欠時不斷哭窮的日子已經一去不復返了。

綜合近十年數據來看,2018年完全可以稱得上風電上市企業近十年來業績最好的一年。

棄風率下降 上市公司業績大漲

協合新能源業績公告顯示,發電量大幅上漲是受益于北方地區限電繼續緩解及營運效率改善。

通過研究我國風電產業相關數據也可以發現,棄風限電對于整個風電行業影響巨大。

從2011年開始,我國出現了明顯的棄風限電現象——2011年和2012年棄風率分別達到16.23%和17.12%。

持續加重的棄風限電影響了風電開發商的積極性,導致了這兩年時間里新增裝機出現了非常明顯的下滑。2011年和2012年,我國風電裝機增速分別下降6.87%和26.49%。

2015-2017年再次出現類似的狀況,導致中國風電裝機再次連續出現下滑。

2019年1月,國家能源局公布了全國2018年風電并網運行情況統計數據,全國風電平均利用小時數2095小時,同比增加147小時,創近10年以來最高水平。

2018年,全年棄風電量為277億千瓦時,同比減少142億千瓦時,平均棄風率7%,同比下降5個百分點,棄風限電狀況明顯緩解。過去十年,全國棄風率最高的時候發生在2012年,高達17.12%,2016年也高達17%,2018年棄風率創近10年以來最低水平。

棄風率下降,風電利用小時數大為改善,意味著風電行業的收益將明顯提升。事實上,受此影響,幾大主要風電運營商的業績都得以大幅提升。

2019年1月,另一以風電運營為主業的上市公司節能風電發布業績快報顯示,2018年公司預計實現凈利潤5.15億元,同比增長29.11%。節能風電表示,公司新增投產項目運營以及公司所在部分區域棄風限電情況較上年改善帶來售電量及售電收入增長。

其實早在2018年第三節度,風電運營商優異業績已經顯現。

龍源電力2018年三季度顯示,2018年1-9月,龍源電力累計實現歸母凈利潤40.14億元人民幣,同比增長40%。龍源電力表示,由于限電問題在1-9月內改善明顯,公司風電利用小時同比增加14.2%至1637小時,高于全國同期平均水平,限電率則由上年同期的11.7%下跌至6.3%。

新時代證券數據顯示,2018年前三季度,新時代風電運營板塊上市公司實現的歸母凈利潤金額合計同比增長50.23%。其中,節能風電、福能股份和中閩能源分別實現凈利潤4.64億元、7.37億元和9660萬元,分別同比增長63.19%、48.86%和14.15%。

Wind數據顯示,2018年前三季度,國內風力發電板塊包含的27家上市公司合計實現營業收入928.91億元,同比增長4.68%;合計實現凈利潤72.87億元,同比增長9.04%。

風電運營商的業績提升已傳導至風電設備商,過去的經驗表明,風電運營商的業績提升,必將拉動其開工建設能力,從而帶動設備商的業績。

國內風電設備制造龍頭金風科技近日發布了2018年業績快報,實現營業收入287.31億元,同比增長14.33%。實現歸屬于上市公司股東的凈利潤32.17億元,同比增長5.30%。

而另一行業巨頭遠景集團同樣業績出色,2018年風機預期吊裝量達500萬千瓦,同比增長超50%。預計2019年風機業務將繼續保持高速增長,交付量預期將達到700萬千瓦。

不限制規模 裝機量大增

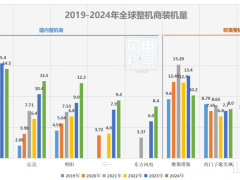

整個行業的向好發展從2018年裝機量上也能直接看出。

世界風能協會(WWEA)的最新數據統計,2018年全球新增風電裝機53.9GW,中國以25.9GW繼續大幅度領跑,遠遠高于第二名美國的7.6GW。

總部位于德國的全球風能協會表示,2018年全球風電累計裝機首次突破600GW大關,中國扭轉了2017年新增裝機緩慢的頹勢,回到了高速發展的軌道,總裝機達到了221GW,成為首個躋身風電裝機200GW俱樂部的國家,并再一次扮演了全球風電救世主的角色,將第二名美國遠遠甩在身后。

這一切都得益于棄風率下降和風電利用小時數的提高,與2013年的情況極為類似。2013年全國棄風率大降,風電利用小時數為2080小時,較2012年的1890小時同比增長10%,同比增速更是較2012年的-1.6%提高超過11個百分點,最終帶動2014年行業裝機大幅增長44.19%達到23.2GW。

分散式風電啟動和海上風電的持續高速增長也是推動風電裝機增長的重要因素。

2018年被稱為中國分散式風電發展元年。2018年4月,國家能源局印發了《分散式風電項目開發建設暫行管理辦法》,鼓勵開展商業模式創新,吸引社會資本參與分散式風電項目開發,同時鼓勵開展分散式風電電力市場化交易試點。一個月后,國家能源局又下發《關于2018年度風電建設管理有關要求的通知》,明確提出分散式風電項目可不參與競爭性配置。

在國家政策的召喚下,2018-2020年僅河南、河北、山西三省政府部門規劃的分散式建設規模已超過7GW。興業證券研究員預計,參照分布式光伏、天然氣裝機規模發展規律,預計到 2020年,中國分散式風電裝機將達到20GW,每年新增分散式風電裝機規模增速為100%以上。

我國海上風電建設也在高速推進,根據國家《風電發展“十三五”規劃》,到2020年全國海上風電開工建設規模達到10GW,力爭累計并網容量達到5GW以上,重點推動江蘇、浙江、福建、廣東等省的海上風電建設。

目前我國海上風電裝機規模連續5年快速增長,目前裝機容量近4GW,僅次于英國位列全球第二。據平安證券統計,在建、已核準待建和處于核準前公示階段的海上風電項目總規模已達到49.3GW,對應的投資計劃9300億元,考慮2019年仍有部分項目將獲得核準,未來即將開發的海上風電項目投資規模近萬億元。

有行業人士表示,我國可再生能源補貼缺口正逐漸增大,國家的逐步退補可能會遏制風電的高速發展,就像光伏一樣。

與光伏行業高速超規模“野蠻生長”不同,風電行業一直在計劃內發展。

風電開發商多為國字頭企業,其發展規模長期按照國家政策、規劃進行。接近國家能源局的相關專家對能見表示:“近年來,我國風電一直在保持穩定發展,新增裝機規模合理,完全按照國家規劃,既符合行業發展的客觀規律,又能確保風電產業實現可持續發展。”

面對補貼退坡的大形勢,開發商企業并沒有怨言,而是轉變觀念,根據風資源、環境條件的變化以及風機特點調整開發建設與運維管理方式,推動各個環節朝著更加智能化和專業化的方向發展,并以全生命周期為視角來降低度電成本。

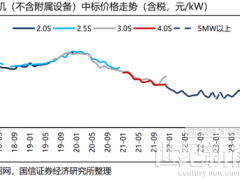

風電行業技術門檻較高,整機商大多為高技術含量制造商。高技術含量也注定了風電行業不可能像光伏那樣高速超規劃發展。大量整機商以創新為抓手,以數字化技術為切入點,持續提高機組的發電效率和可靠性,推出低度電成本風機,不斷為客戶提供定制化的設備產品和綜合服務。

通過全行業共同努力,我國風電產業取得舉世矚目的成就,發展的質量快速提升,技術創新能力走在世界前列。上述專家表示:“我國風電發展規模保持穩定,在國家發改委和能源局規劃之內,不存在限制補貼規模的情況。”

有研究員分析,2018年以來棄風率的明顯下降以及2017、2018年兩年高位的風機招標量,均指示2018-2019年風電行業新增裝機將迎來大幅反轉。紅三省的解禁、分散式風電啟動、電價下調倒逼的搶裝需求以及海上風電的持續高速增長將助推風電裝機增長,2019年預計裝機最高將達到30GW。

(來源:微信公眾號“能見Eknower”ID:Eknower 作者:大飛)

其全年權益發電量為3635.77GWh,同比增長48.55%,其中風電權益發電量占了大頭,為3187.91GWh,同比增長59.62%。風力發電成本較為固定,發電量增加帶來的收入大部分將轉為凈利潤,從而帶來較高業績增長。

除了協合新能源外,其他風電運營商業績都出現了大幅增長。兩年前,眾風電運營商在補貼拖欠時不斷哭窮的日子已經一去不復返了。

綜合近十年數據來看,2018年完全可以稱得上風電上市企業近十年來業績最好的一年。

棄風率下降 上市公司業績大漲

協合新能源業績公告顯示,發電量大幅上漲是受益于北方地區限電繼續緩解及營運效率改善。

通過研究我國風電產業相關數據也可以發現,棄風限電對于整個風電行業影響巨大。

從2011年開始,我國出現了明顯的棄風限電現象——2011年和2012年棄風率分別達到16.23%和17.12%。

持續加重的棄風限電影響了風電開發商的積極性,導致了這兩年時間里新增裝機出現了非常明顯的下滑。2011年和2012年,我國風電裝機增速分別下降6.87%和26.49%。

2015-2017年再次出現類似的狀況,導致中國風電裝機再次連續出現下滑。

2019年1月,國家能源局公布了全國2018年風電并網運行情況統計數據,全國風電平均利用小時數2095小時,同比增加147小時,創近10年以來最高水平。

2018年,全年棄風電量為277億千瓦時,同比減少142億千瓦時,平均棄風率7%,同比下降5個百分點,棄風限電狀況明顯緩解。過去十年,全國棄風率最高的時候發生在2012年,高達17.12%,2016年也高達17%,2018年棄風率創近10年以來最低水平。

棄風率下降,風電利用小時數大為改善,意味著風電行業的收益將明顯提升。事實上,受此影響,幾大主要風電運營商的業績都得以大幅提升。

2019年1月,另一以風電運營為主業的上市公司節能風電發布業績快報顯示,2018年公司預計實現凈利潤5.15億元,同比增長29.11%。節能風電表示,公司新增投產項目運營以及公司所在部分區域棄風限電情況較上年改善帶來售電量及售電收入增長。

其實早在2018年第三節度,風電運營商優異業績已經顯現。

龍源電力2018年三季度顯示,2018年1-9月,龍源電力累計實現歸母凈利潤40.14億元人民幣,同比增長40%。龍源電力表示,由于限電問題在1-9月內改善明顯,公司風電利用小時同比增加14.2%至1637小時,高于全國同期平均水平,限電率則由上年同期的11.7%下跌至6.3%。

新時代證券數據顯示,2018年前三季度,新時代風電運營板塊上市公司實現的歸母凈利潤金額合計同比增長50.23%。其中,節能風電、福能股份和中閩能源分別實現凈利潤4.64億元、7.37億元和9660萬元,分別同比增長63.19%、48.86%和14.15%。

Wind數據顯示,2018年前三季度,國內風力發電板塊包含的27家上市公司合計實現營業收入928.91億元,同比增長4.68%;合計實現凈利潤72.87億元,同比增長9.04%。

風電運營商的業績提升已傳導至風電設備商,過去的經驗表明,風電運營商的業績提升,必將拉動其開工建設能力,從而帶動設備商的業績。

國內風電設備制造龍頭金風科技近日發布了2018年業績快報,實現營業收入287.31億元,同比增長14.33%。實現歸屬于上市公司股東的凈利潤32.17億元,同比增長5.30%。

而另一行業巨頭遠景集團同樣業績出色,2018年風機預期吊裝量達500萬千瓦,同比增長超50%。預計2019年風機業務將繼續保持高速增長,交付量預期將達到700萬千瓦。

不限制規模 裝機量大增

整個行業的向好發展從2018年裝機量上也能直接看出。

世界風能協會(WWEA)的最新數據統計,2018年全球新增風電裝機53.9GW,中國以25.9GW繼續大幅度領跑,遠遠高于第二名美國的7.6GW。

總部位于德國的全球風能協會表示,2018年全球風電累計裝機首次突破600GW大關,中國扭轉了2017年新增裝機緩慢的頹勢,回到了高速發展的軌道,總裝機達到了221GW,成為首個躋身風電裝機200GW俱樂部的國家,并再一次扮演了全球風電救世主的角色,將第二名美國遠遠甩在身后。

這一切都得益于棄風率下降和風電利用小時數的提高,與2013年的情況極為類似。2013年全國棄風率大降,風電利用小時數為2080小時,較2012年的1890小時同比增長10%,同比增速更是較2012年的-1.6%提高超過11個百分點,最終帶動2014年行業裝機大幅增長44.19%達到23.2GW。

分散式風電啟動和海上風電的持續高速增長也是推動風電裝機增長的重要因素。

2018年被稱為中國分散式風電發展元年。2018年4月,國家能源局印發了《分散式風電項目開發建設暫行管理辦法》,鼓勵開展商業模式創新,吸引社會資本參與分散式風電項目開發,同時鼓勵開展分散式風電電力市場化交易試點。一個月后,國家能源局又下發《關于2018年度風電建設管理有關要求的通知》,明確提出分散式風電項目可不參與競爭性配置。

在國家政策的召喚下,2018-2020年僅河南、河北、山西三省政府部門規劃的分散式建設規模已超過7GW。興業證券研究員預計,參照分布式光伏、天然氣裝機規模發展規律,預計到 2020年,中國分散式風電裝機將達到20GW,每年新增分散式風電裝機規模增速為100%以上。

我國海上風電建設也在高速推進,根據國家《風電發展“十三五”規劃》,到2020年全國海上風電開工建設規模達到10GW,力爭累計并網容量達到5GW以上,重點推動江蘇、浙江、福建、廣東等省的海上風電建設。

目前我國海上風電裝機規模連續5年快速增長,目前裝機容量近4GW,僅次于英國位列全球第二。據平安證券統計,在建、已核準待建和處于核準前公示階段的海上風電項目總規模已達到49.3GW,對應的投資計劃9300億元,考慮2019年仍有部分項目將獲得核準,未來即將開發的海上風電項目投資規模近萬億元。

有行業人士表示,我國可再生能源補貼缺口正逐漸增大,國家的逐步退補可能會遏制風電的高速發展,就像光伏一樣。

與光伏行業高速超規模“野蠻生長”不同,風電行業一直在計劃內發展。

風電開發商多為國字頭企業,其發展規模長期按照國家政策、規劃進行。接近國家能源局的相關專家對能見表示:“近年來,我國風電一直在保持穩定發展,新增裝機規模合理,完全按照國家規劃,既符合行業發展的客觀規律,又能確保風電產業實現可持續發展。”

面對補貼退坡的大形勢,開發商企業并沒有怨言,而是轉變觀念,根據風資源、環境條件的變化以及風機特點調整開發建設與運維管理方式,推動各個環節朝著更加智能化和專業化的方向發展,并以全生命周期為視角來降低度電成本。

風電行業技術門檻較高,整機商大多為高技術含量制造商。高技術含量也注定了風電行業不可能像光伏那樣高速超規劃發展。大量整機商以創新為抓手,以數字化技術為切入點,持續提高機組的發電效率和可靠性,推出低度電成本風機,不斷為客戶提供定制化的設備產品和綜合服務。

通過全行業共同努力,我國風電產業取得舉世矚目的成就,發展的質量快速提升,技術創新能力走在世界前列。上述專家表示:“我國風電發展規模保持穩定,在國家發改委和能源局規劃之內,不存在限制補貼規模的情況。”

有研究員分析,2018年以來棄風率的明顯下降以及2017、2018年兩年高位的風機招標量,均指示2018-2019年風電行業新增裝機將迎來大幅反轉。紅三省的解禁、分散式風電啟動、電價下調倒逼的搶裝需求以及海上風電的持續高速增長將助推風電裝機增長,2019年預計裝機最高將達到30GW。

微信客服

微信客服 微信公眾號

微信公眾號

0 條